À compter du 1er janvier 2023, il ne sera plus possible de transférer tout ou partie des capitaux de son contrat d’assurance vie dans un plan d’épargne retraite et profiter ainsi du double avantage fiscal.

Les souscripteurs d’assurance vie qui veulent transférer partiellement ou totalement l’encours (le cumul des versements, majoré des intérêts annuels et des plus-values) de leur contrat dans un plan d’épargne retraite (PER) ne doivent pas traîner. À partir de l’année prochaine, l’opération ne sera plus autorisée.

La loi du 22 mai 2019, dite « loi Pacte » (pour Plan d’action pour la croissance et la transformation des entreprises), qui a créé le PER, permet le transfert seulement jusqu’au 31 décembre 2022. C’est dire si les épargnants intéressés - notamment fiscalement - par l’opération doivent se dépêcher. Pour inciter les nombreux détenteurs de contrats d’assurance vie de se doter du nouveau PER, la loi Pacte prévoit, en effet, un avantage fiscal à chacune des deux étapes du transfert.

Un rachat, puis un versement volontaire

Le souscripteur doit d’abord effectuer un retrait (appelé « rachat ») total ou partiel correspondant à la somme qu’il souhaite transférer dans le PER. Les gains issus du rachat sont alors exonérés d’impôt à hauteur de 9.200 euros si l’épargnant est célibataire ou de 18.400 euros s’il est marié ou pacsé et déclare ses revenus en commun avec son conjoint ou son partenaire de Pacs auprès de l’administration fiscale.

Ensuite, les sommes rachetées du contrat d’assurance vie sont versées dans le PER. Or, cette opération est assimilée à un versement volontaire qui offre une déductibilité fiscale. La déduction ne peut, toutefois, excéder 10% du plafond annuel de la Sécurité sociale (PASS) de l’année N-1 (l’année précédente) ou, si la formule est plus avantageuse, à 10% des revenus professionnels de l’année N-1 dans la limite de huit fois le PASS de l’année N-1.

Trois critères à respecter

Le PASS s’élevant à 41.136 euros en 2021, les souscripteurs vont pouvoir déduire, de leurs revenus perçus en 2022 et déclarés au printemps 2023, les sommes rachetées de leur assurance vie et reversées sur leur PER à hauteur de 4.113 euros (10% x 41.136) ou de 32.908 euros (10% x 8 x 41.136). Attention : le transfert, et le double avantage fiscal qui va avec, est possible à condition de remplir trois critères.

Primo, le contrat d’assurance vie doit avoir été ouvert depuis au moins huit ans. Deuxio, le souscripteur doit être à au moins cinq ans de la retraite. L’âge minimum de départ à la retraite étant actuellement fixé à 62 ans, il ne doit donc pas être âgé de plus de 57 ans. Tertio, le rachat total ou partiel de l’assurance vie et le versement sur le PER doivent être réalisés avant le 1er janvier 2023.

Des placements complémentaires

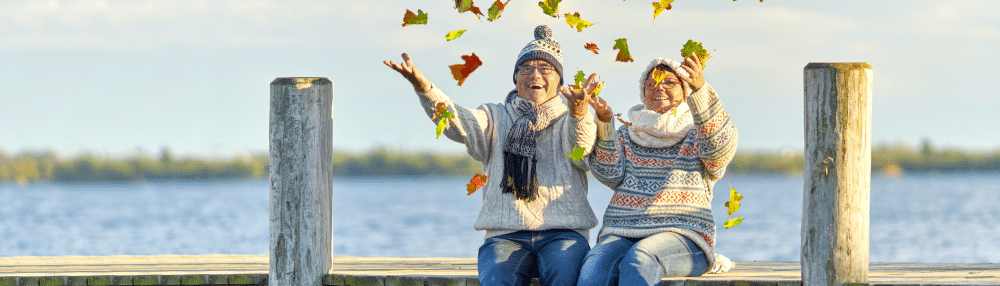

Il peut être opportun de ne pas racheter entièrement son assurance vie (ce qui entraîne la clôture du contrat). D’abord, parce que le contrat ayant plus de huit ans, il dispose de l’avantage fiscal pour durée de détention : les gains issus des rachats bénéficient d’une franchise d’impôt de 4.600 euros par an pour les personnes seules ou de 9.200 euros par an pour celles mariées ou pacsées.

Ensuite, parce que l’assurance vie et le PER sont des placements complémentaires. Grâce à sa liquidité (le souscripteur peut verser et racheter quand il veut), le premier permet de faire face aux imprévus et/ou de réaliser des projets (acquisition de la résidence principale, financement des études des enfants…), tandis que le second est bloqué, sauf cas exceptionnels (*), jusqu’à la retraite. Le PER est un placement destiné spécifiquement à la préparation à la retraite, avec un avantage non négligeable durant la vie professionnelle avec la déduction fiscale des versements volontaires.

(*) Achat de la résidence principale ; décès du conjoint marié ou du partenaire de Pacs ; invalidité de l’assuré, de son conjoint, de son partenaire pacsé ou de son enfant ; situation de surendettement ; expiration des droits aux allocations chômage ; cessation d’activité non salariée à la suite d’une faillite.*

Source : Cliquez-ici